Nos solutions

Stratégie Capital Garanti

Structure à échéance fixe assurant 100% du capital tout en captant

une partie de la performance crypto.

Stratégie Autocall

Structure avec coupons mensuels conditionnels et possibilité de remboursement anticipé.

Stratégie Hybride Multi-Crypto

Exposition croisée à deux cryptos : capital indexé à l’une, coupons indéxés aux performances de l’autre.

Stratégie Prime de Volatilité

Structure vendant des options pour capter la prime de volatilité tout en

contrôlant le risque de marché crypto.

Stratégie sur mesure

Solutions personnalisées selon vos objectifs: rendement, protection, exposition ciblée.

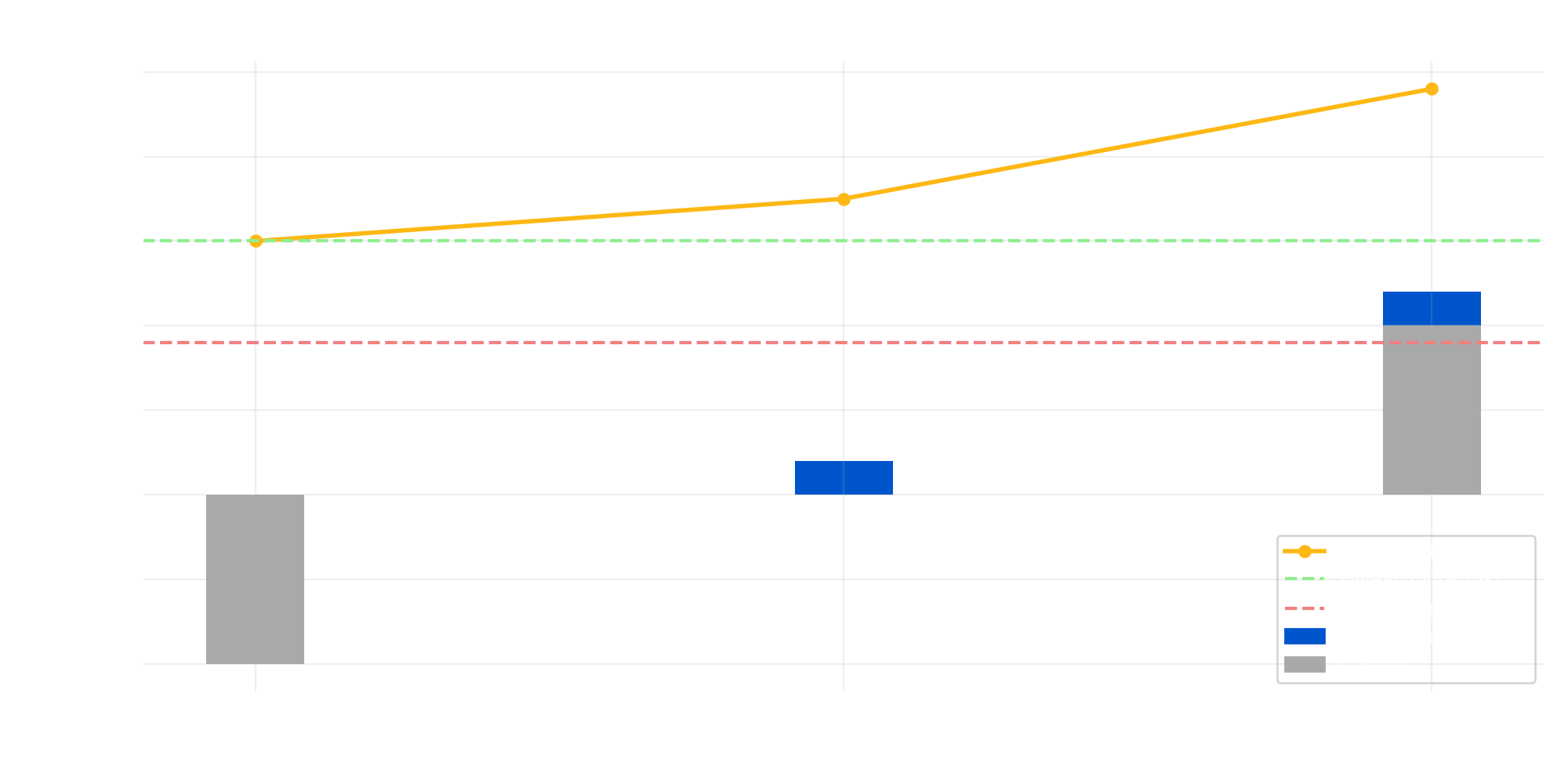

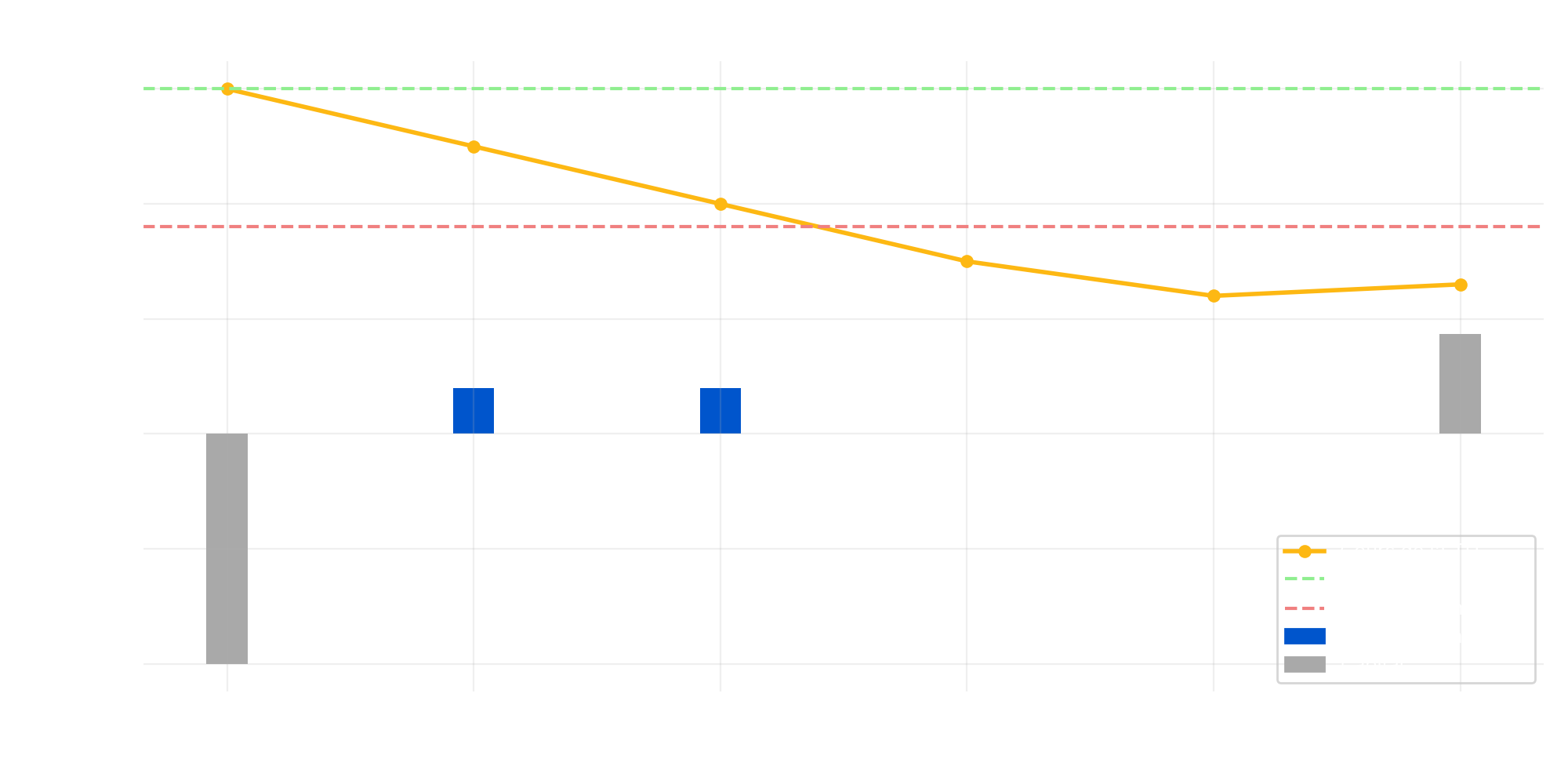

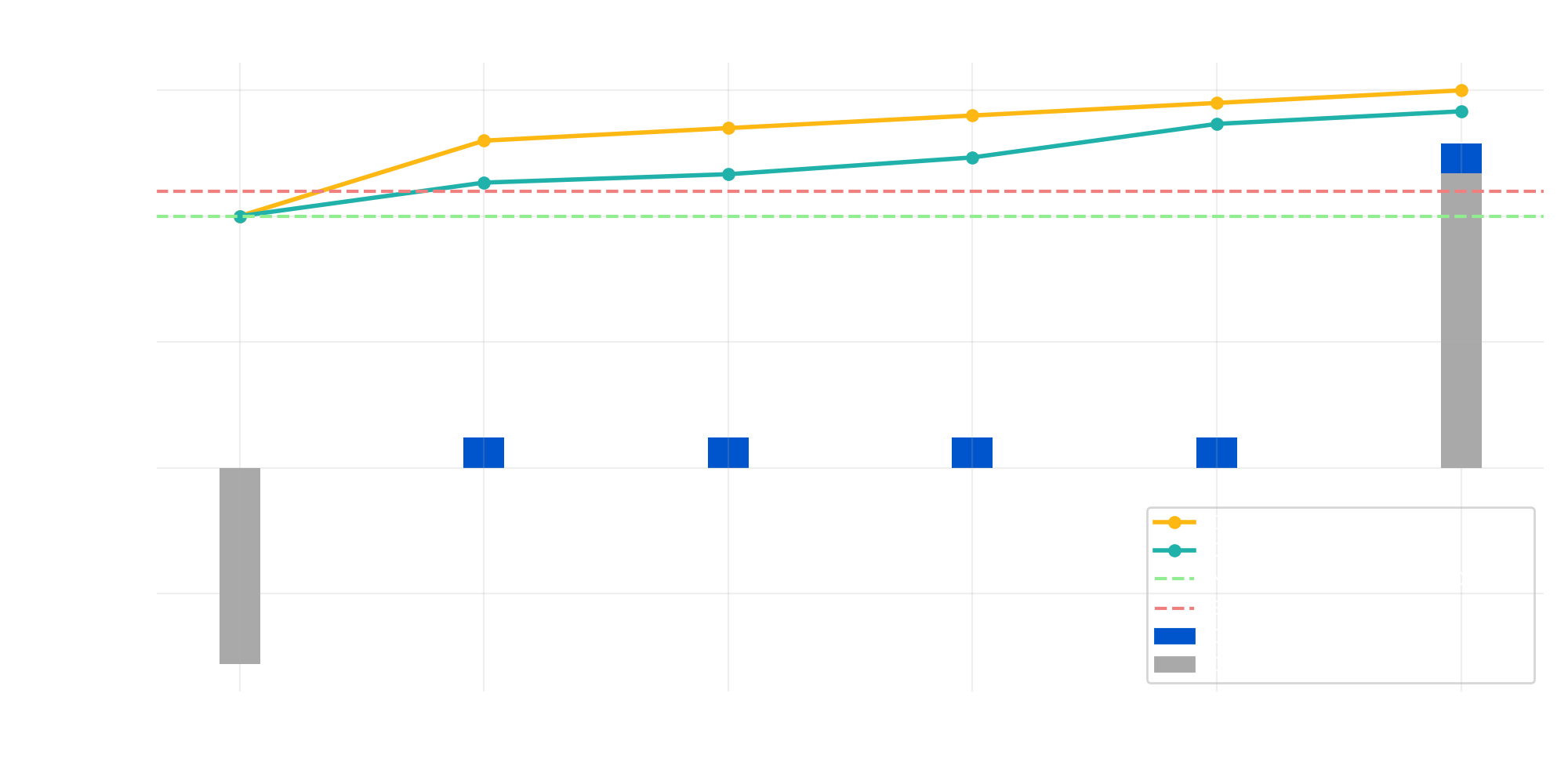

Exemple de stratégie Autocall : Autocall Phoenix sur Ethereum (ETH)

L’Autocall Phoenix est un produit structuré innovant, conçu pour offrir un rendement attractif tout en maîtrisant le risque sur des actifs volatils comme les cryptomonnaies. Il combine des coupons réguliers avec un mécanisme de remboursement anticipé, permettant à l’investisseur de bénéficier d’un retour sur investissement rapide en cas de stabilité ou de hausse modérée du marché. Ce type de produit se distingue par sa capacité à générer de la performance même dans des marchés peu directionnels.

Chaque mois, un coupon est versé si l’actif sous-jacent reste au-dessus d’un seuil de performance défini, souvent entre 60 % et 80 % de son niveau initial. À partir d’un certain moment (par exemple, le troisième mois), le produit peut être rappelé automatiquement (autocall) si le cours de l’actif dépasse un niveau prédéterminé, généralement 100 %. Ce mécanisme d’autocall permet à l’investisseur de récupérer son capital et les coupons acquis sans attendre la maturité finale.

À l’échéance, si le produit n’a pas été rappelé, le capital est intégralement remboursé tant que le sous-jacent ne franchit pas la barrière de protection. En cas de baisse marquée sous cette barrière, l’investisseur subit une perte proportionnelle. Grâce à cette structuration, l’Autocall Phoenix s’avère particulièrement pertinent pour des stratégies de portage opportunistes ou pour monétiser une conviction de marché latérale à légèrement haussière.

Illustration des scénarios

Sous-jacent : Ethereum (ETH)

Durée : 5 ans

Coupon : 2,5% mensuel si ETH ≥ 70%

Autocall : mensuel dès M3 si ETH ≥ 100%

Barrière protection : 60%

- ETH ≥ 100% au mois 3 → remboursement + coupons

- ETH entre 60%-100% à maturité → capital remboursé à 100%

- ETH < 60% à maturité → perte partielle du capital

Avantages

- Rendement élevé (jusqu’à 30%/an)

- Protection du capital jusqu’à -40%

- Remboursement anticipé dès le mois 3

- Coupons versés même si le marché stagne

Inconvénients

- Capital à risque en cas de forte baisse d’ETH

- Coupons non garantis

- Pas de remboursement anticipé si ETH < 100%

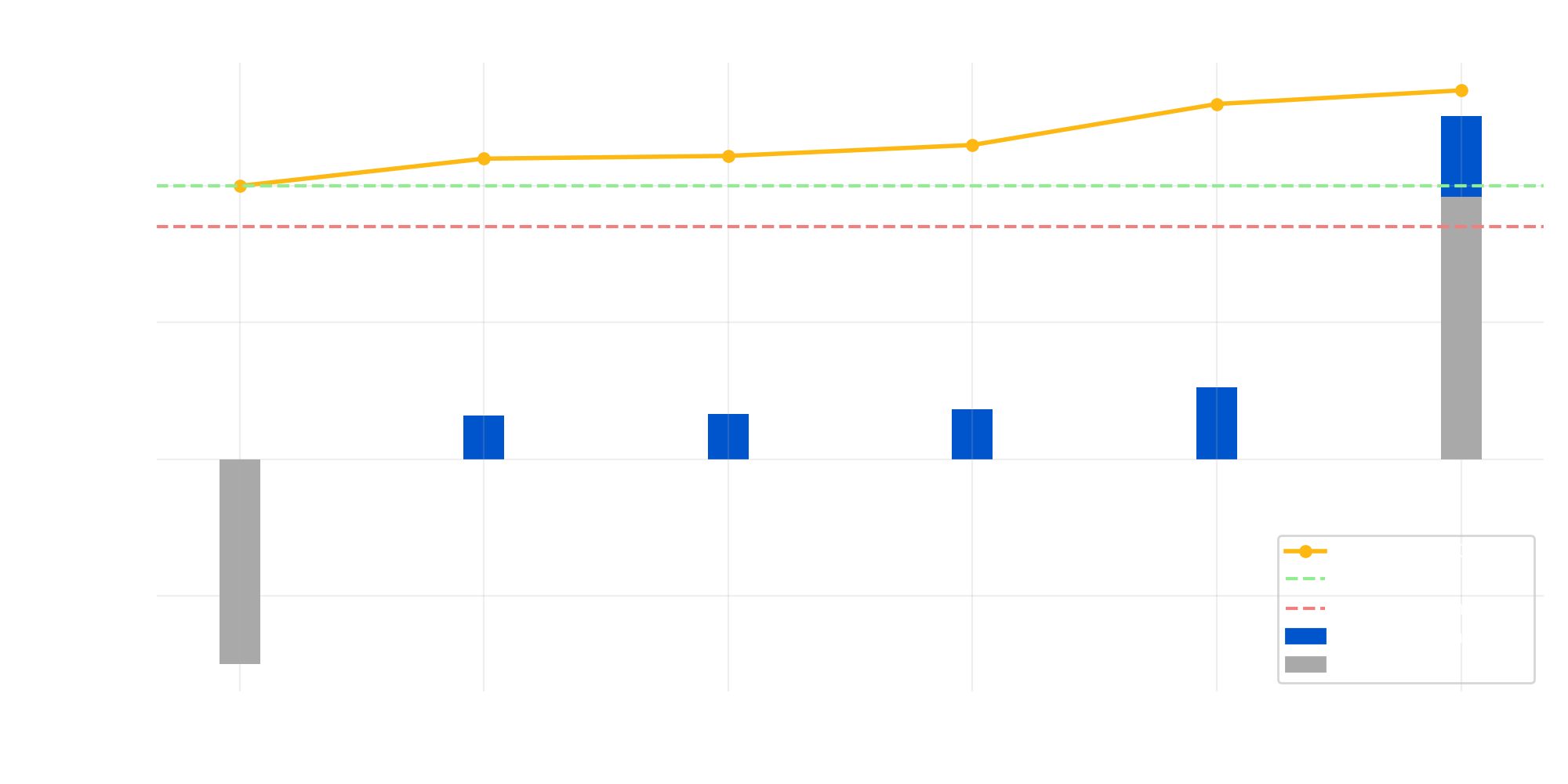

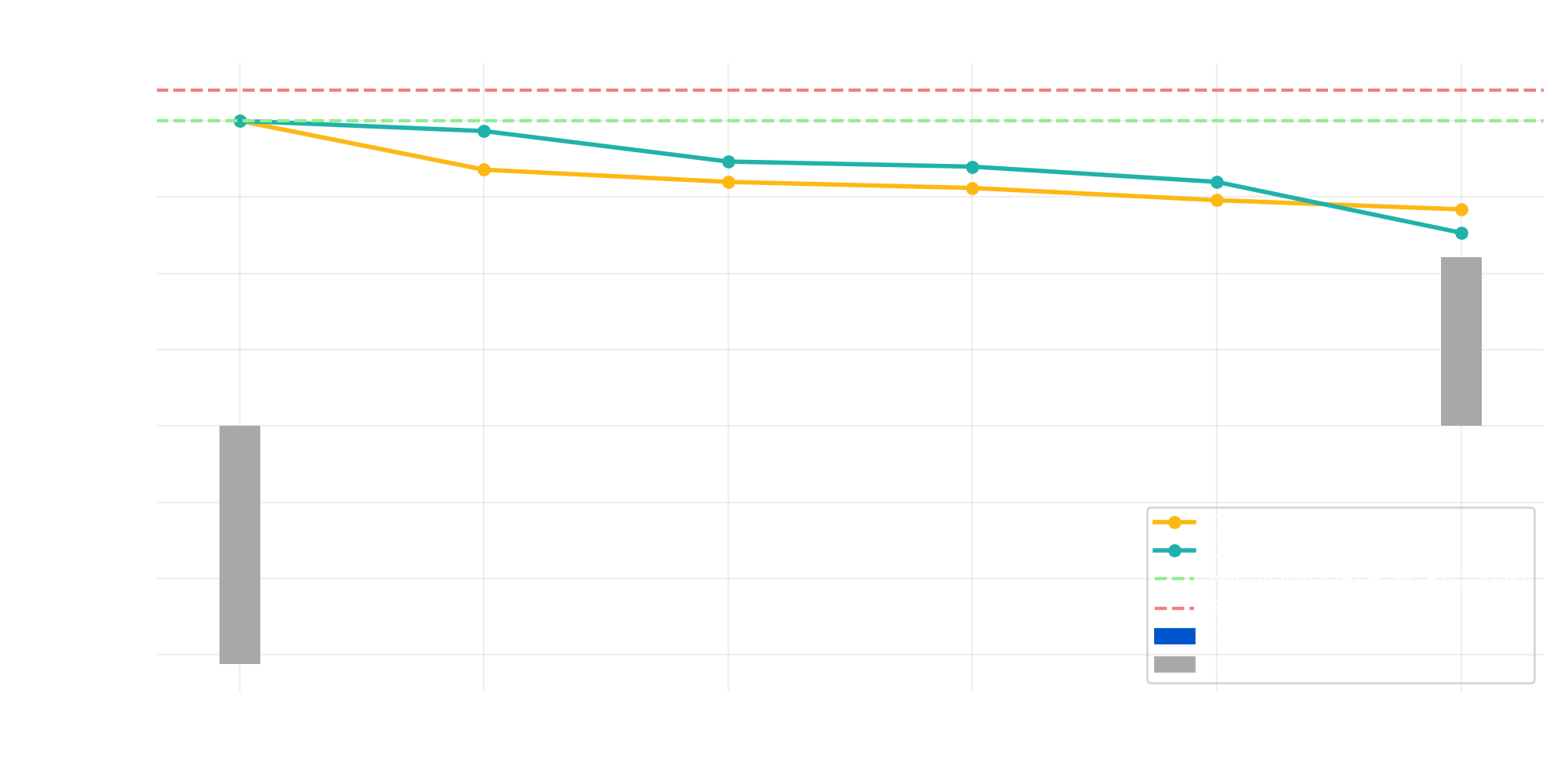

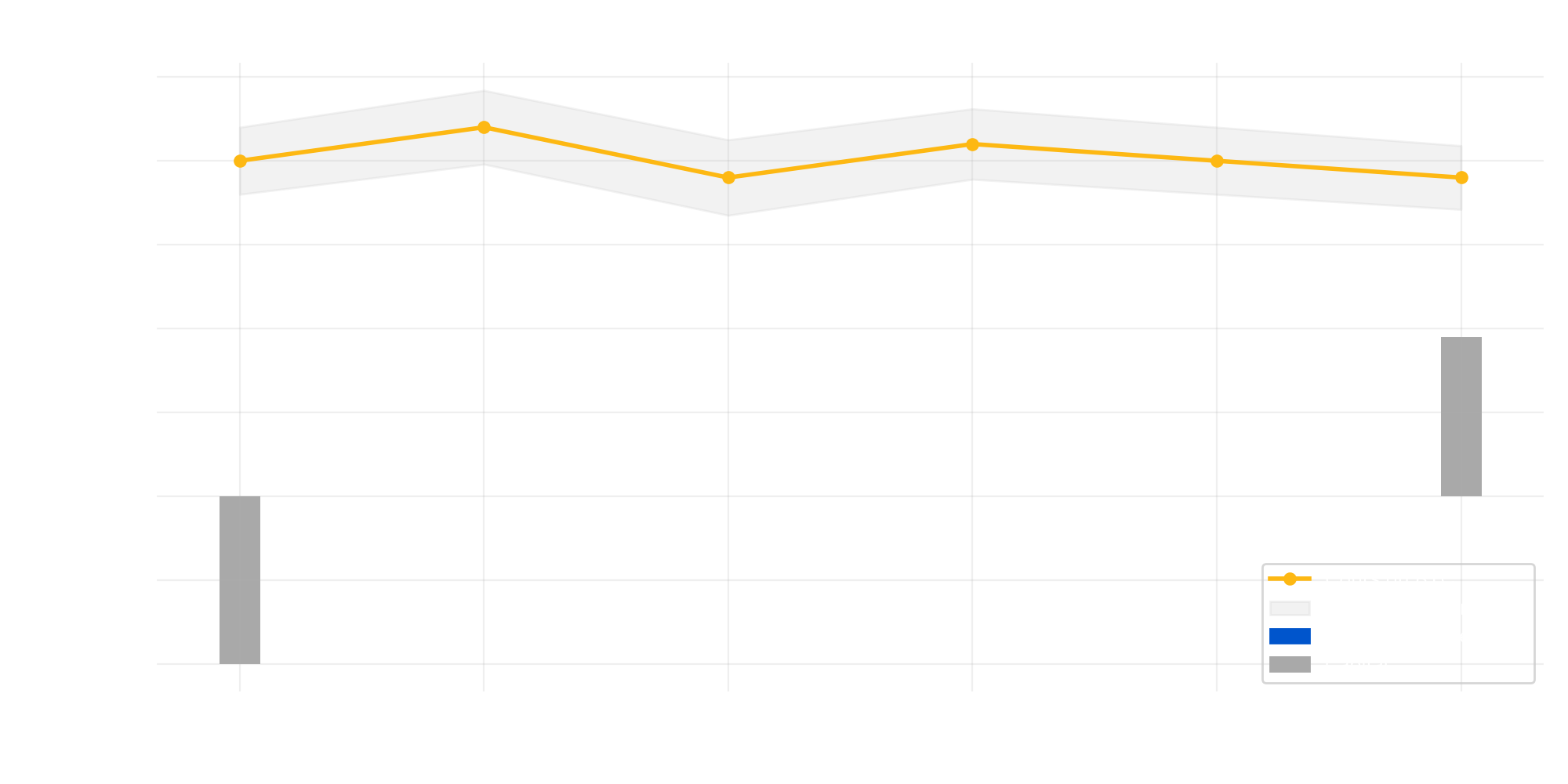

Exemple de stratégie Capital Garanti : Performance Capée sur Bitcoin (BTC)

La stratégie à capital garanti permet aux investisseurs d’exposer leur portefeuille à la performance potentielle d’un actif crypto, tout en conservant une garantie à 100% sur leur capital initial à maturité. C’est une solution idéale pour les profils prudents souhaitant accéder au marché des cryptomonnaies sans compromettre leur sécurité financière de base.

Ce type de produit repose sur l’achat d’une obligation zéro-coupon assurant la garantie en capital, couplée à l’achat d’options permettant de capter une partie de la hausse du sous-jacent. L’investisseur bénéficie ainsi d’un rendement potentiel plafonné, en échange d’une protection totale du capital à l’échéance.

Dans l’univers crypto, cette structuration prend tout son sens : elle permet de s’exposer à un actif très volatil comme le Bitcoin, tout en éliminant le risque de perte en capital. C’est une porte d’entrée rassurante pour les institutions et les particuliers cherchant à investir dans les actifs numériques avec une approche rigoureuse et cadrée.

Illustration des scénarios

Sous-jacent : Bitcoin (BTC)

Durée : 5 ans

Participation : 80% de la hausse de BTC

Capital garanti : 100% à maturité

Plafond de performance : +40% maximum à échéance

- BTC +50% → gain plafonné à +40%

- BTC +20% → gain de +16% (80% x 20%)

- BTC -30% → capital remboursé à 100%

Avantages

- Protection intégrale du capital à maturité

- Participation à la hausse des cryptos

- Idéal pour les investisseurs prudents ou institutionnels

Inconvénients

- Plafonnement du rendement

- Durée d’investissement souvent plus longue

- Pas de gain en cas de performance neutre ou faible

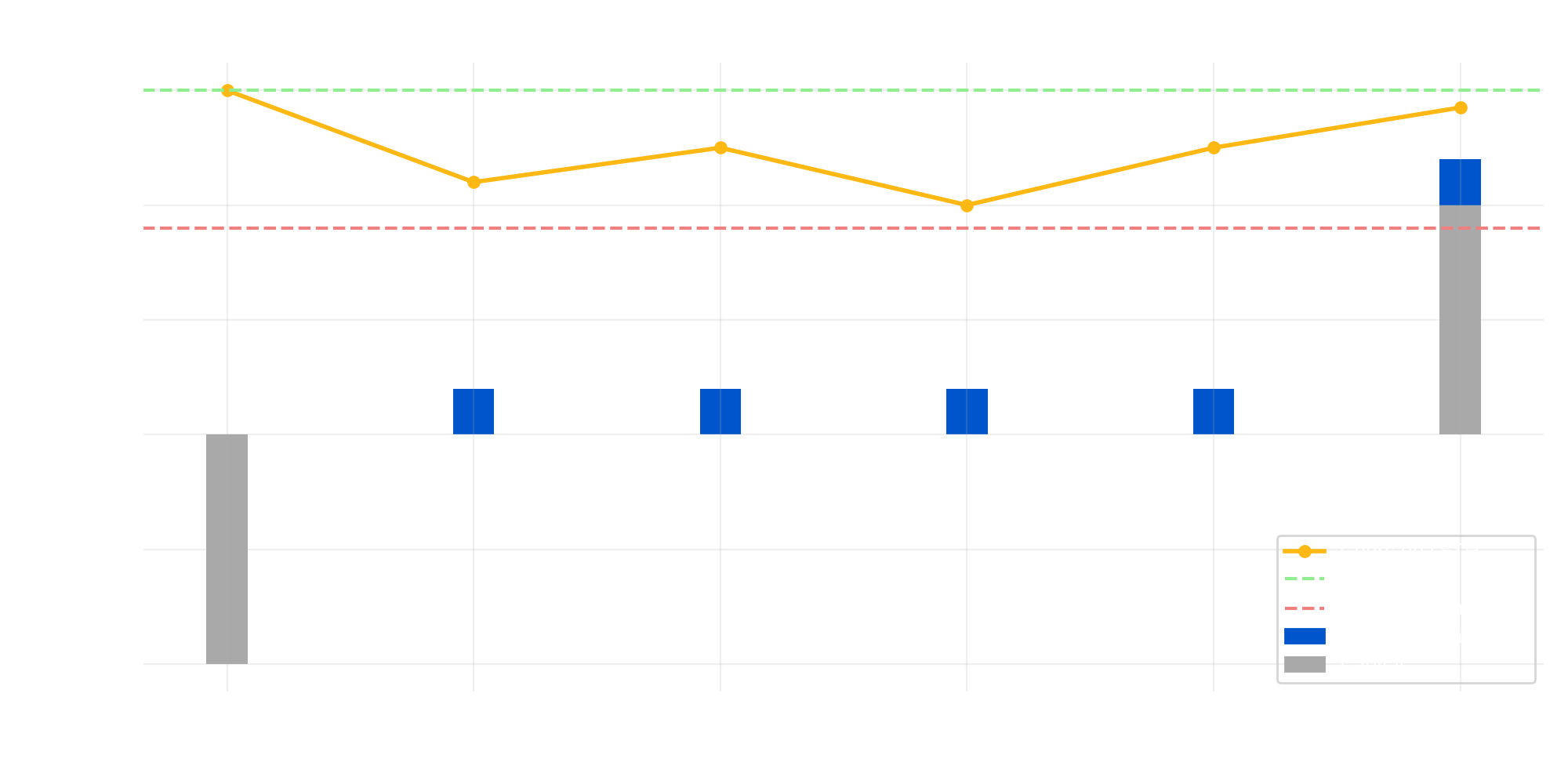

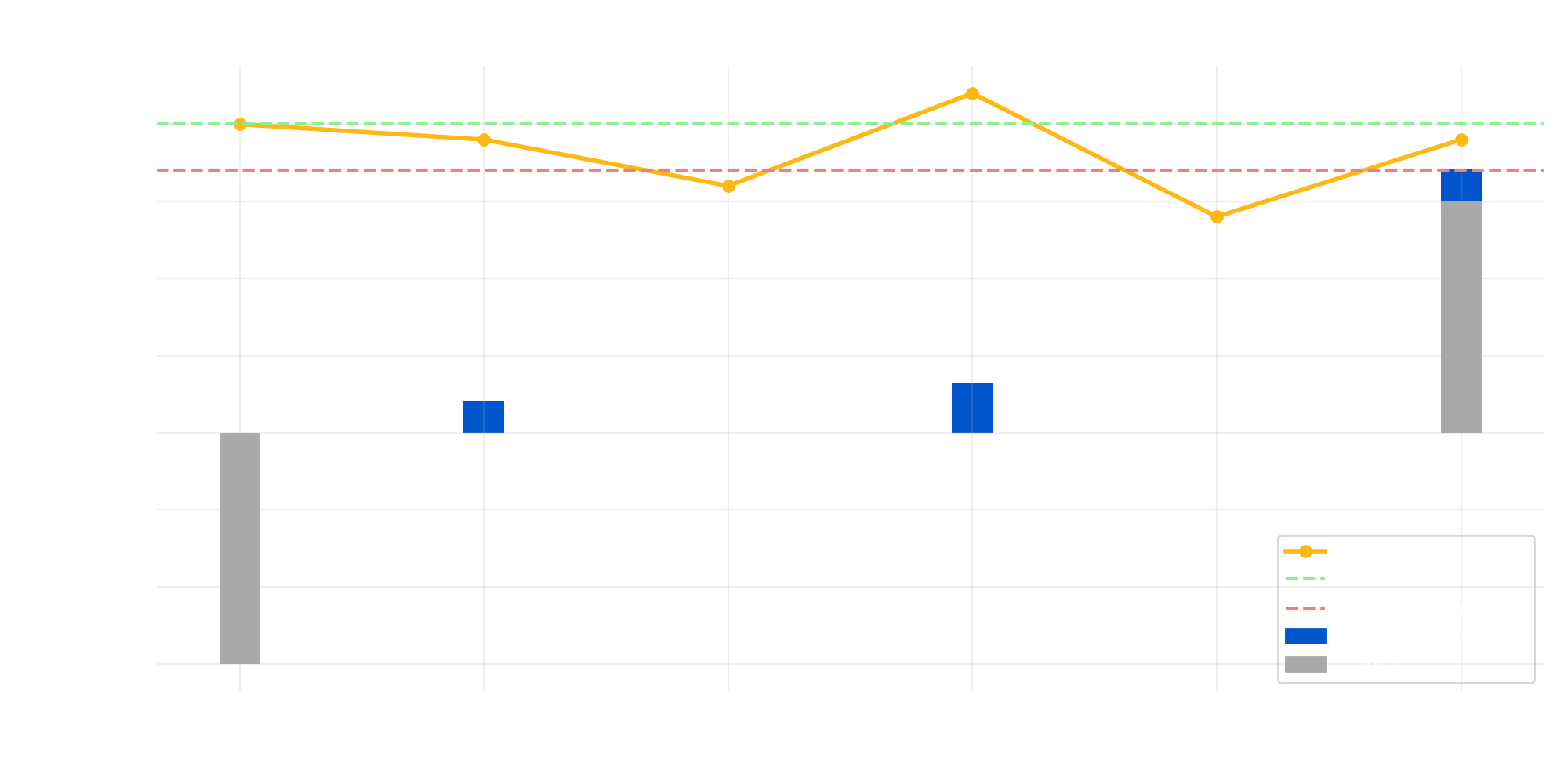

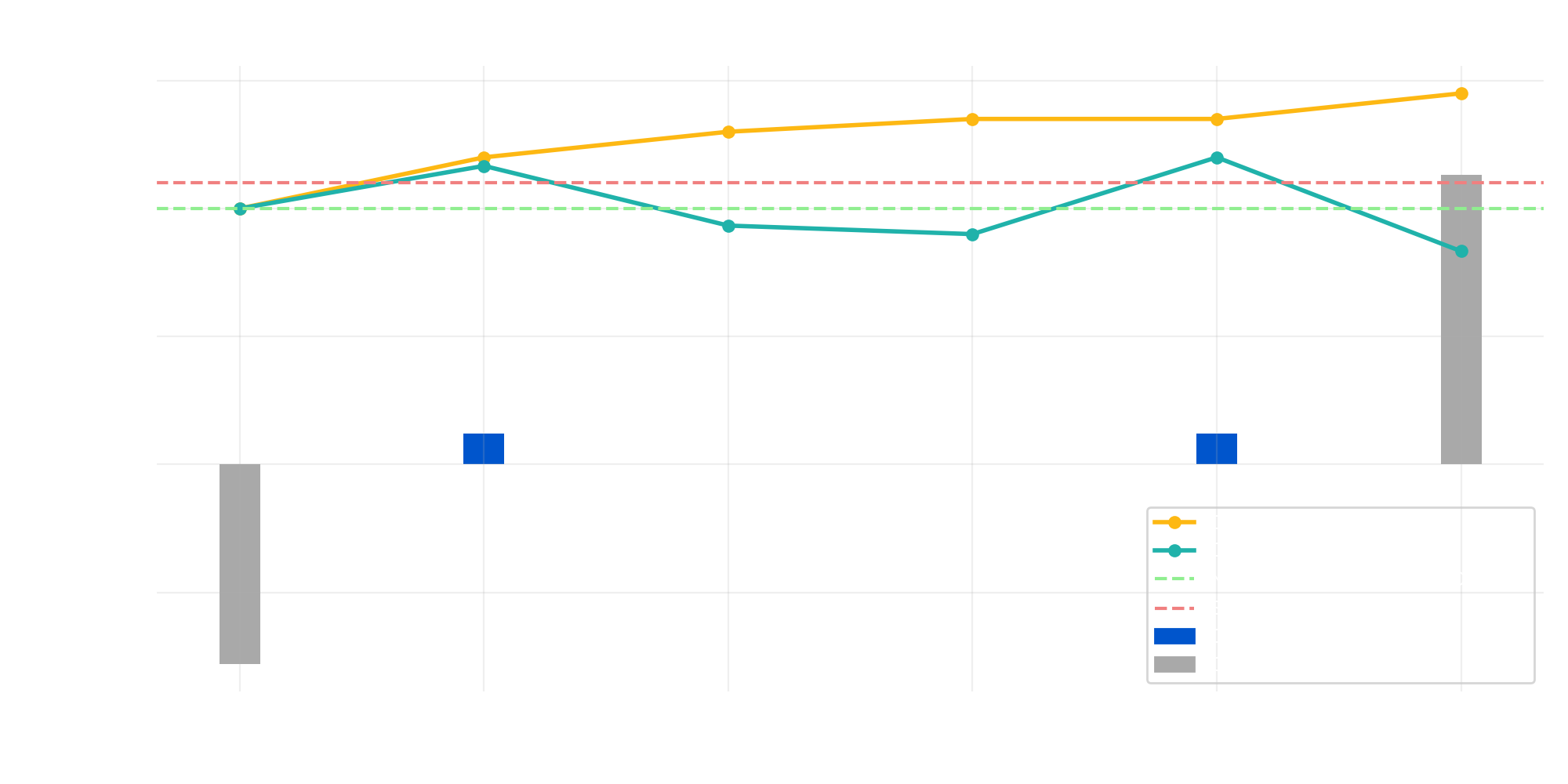

Exemple de stratégie Hybride Multi-Crypto : BTC en capital, ETH en coupon

La stratégie hybride combine l’exposition au capital d’une cryptomonnaie avec une distribution de coupons liée à la performance d’une autre. Cette approche croisée permet de diversifier les moteurs de performance et de tirer profit des comportements différenciés entre deux actifs du marché crypto.

Dans cet exemple, le capital est exposé à l’évolution du Bitcoin (BTC) : à l’échéance, le remboursement dépendra du niveau final de BTC. En parallèle, des coupons mensuels peuvent être versés si Ethereum (ETH) dépasse un certain seuil, indépendamment de la performance du BTC. L’objectif est de capturer de la performance sur deux dynamiques de marché, tout en structurant un produit cohérent et lisible.

Cette stratégie séduit particulièrement les investisseurs qui ont une vision partagée sur deux cryptomonnaies distinctes. Elle permet d’accroître les opportunités de rendement tout en optimisant l’utilisation du capital à travers une exposition différenciée. Une approche audacieuse mais réfléchie pour aller chercher du rendement intelligent sur plusieurs fronts.

Illustration des scénarios

Capital exposé à : Bitcoin (BTC)

Coupons conditionnés à : Ethereum (ETH) ≥ 110%

Durée : 5 ans

Coupon : 1,8% mensuel si ETH ≥ 110%

Barrière capital : 70% du niveau initial de BTC

- ETH ≥ 110% pendant 6 mois → 6 coupons versés (10,8%)

- BTC ≥ 70% à l’échéance → capital remboursé à 100%

- BTC < 70% à l’échéance → perte en capital liée à BTC

Avantages

- Exposition simultanée à deux cryptos majeures

- Multiplication des sources de performance

- Optimisation du rendement dans des marchés divergents

Inconvénients

- Complexité accrue de la structure

- Double risque sur deux actifs

- Pas de coupons si ETH reste sous le seuil

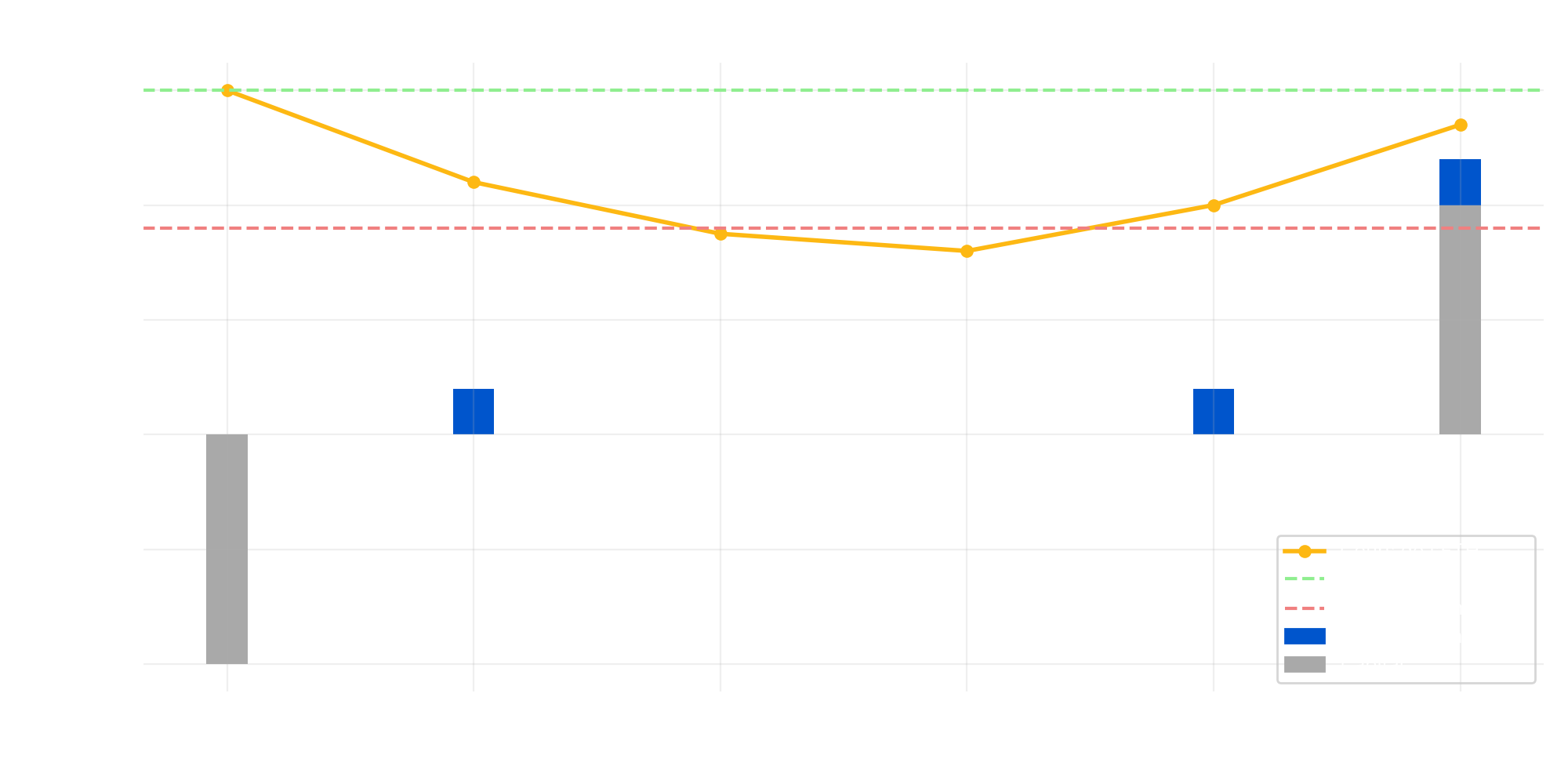

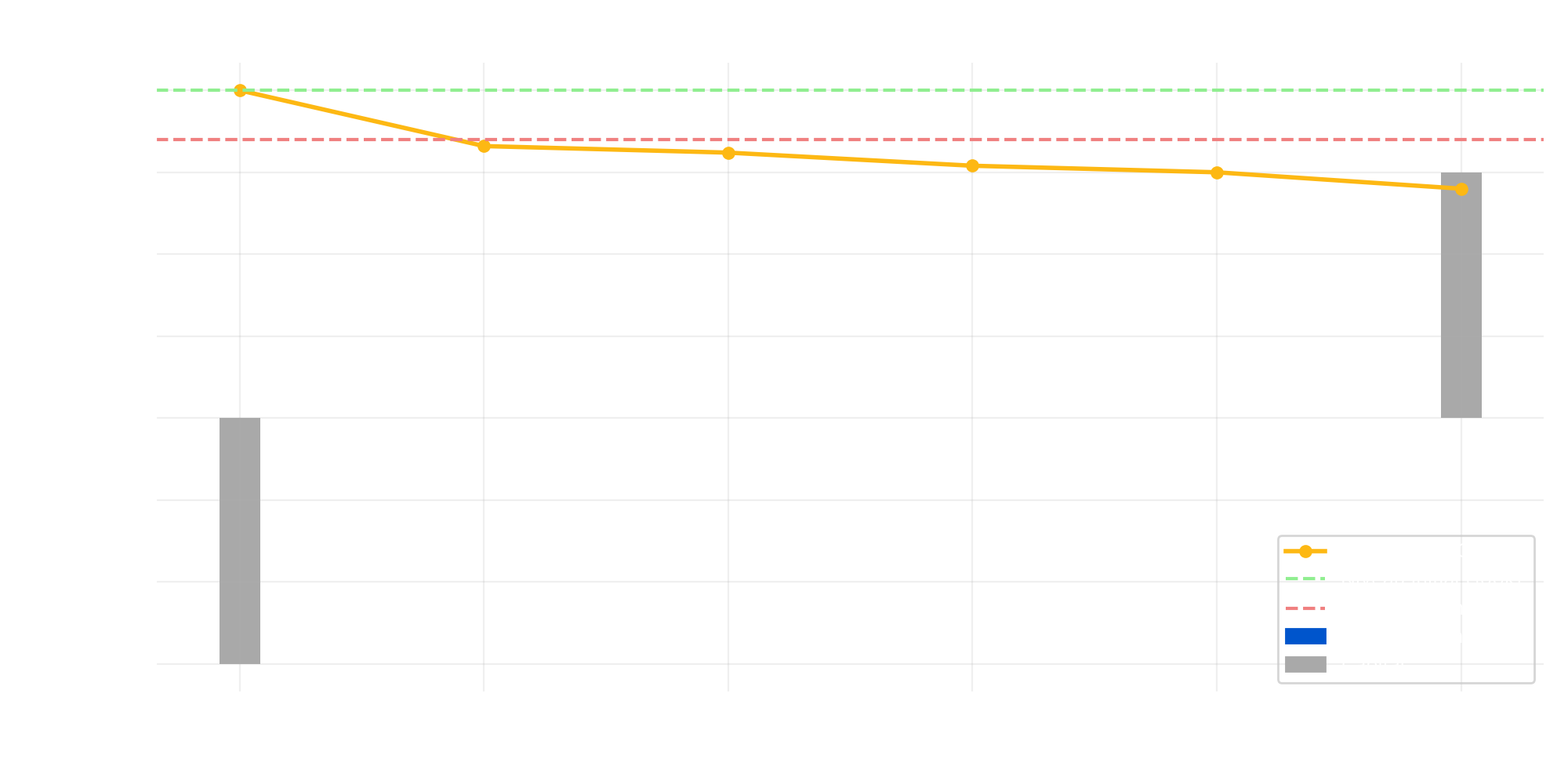

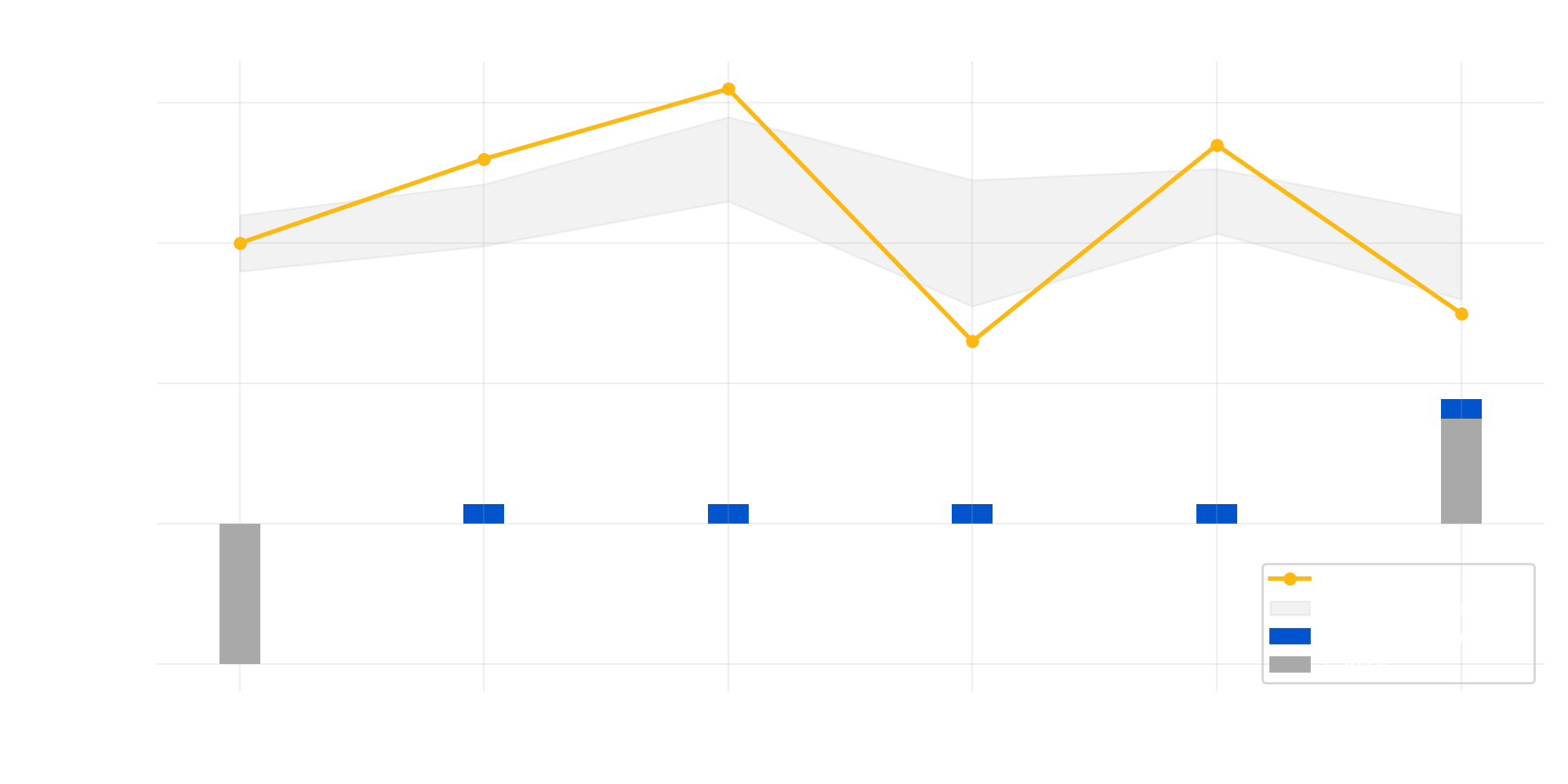

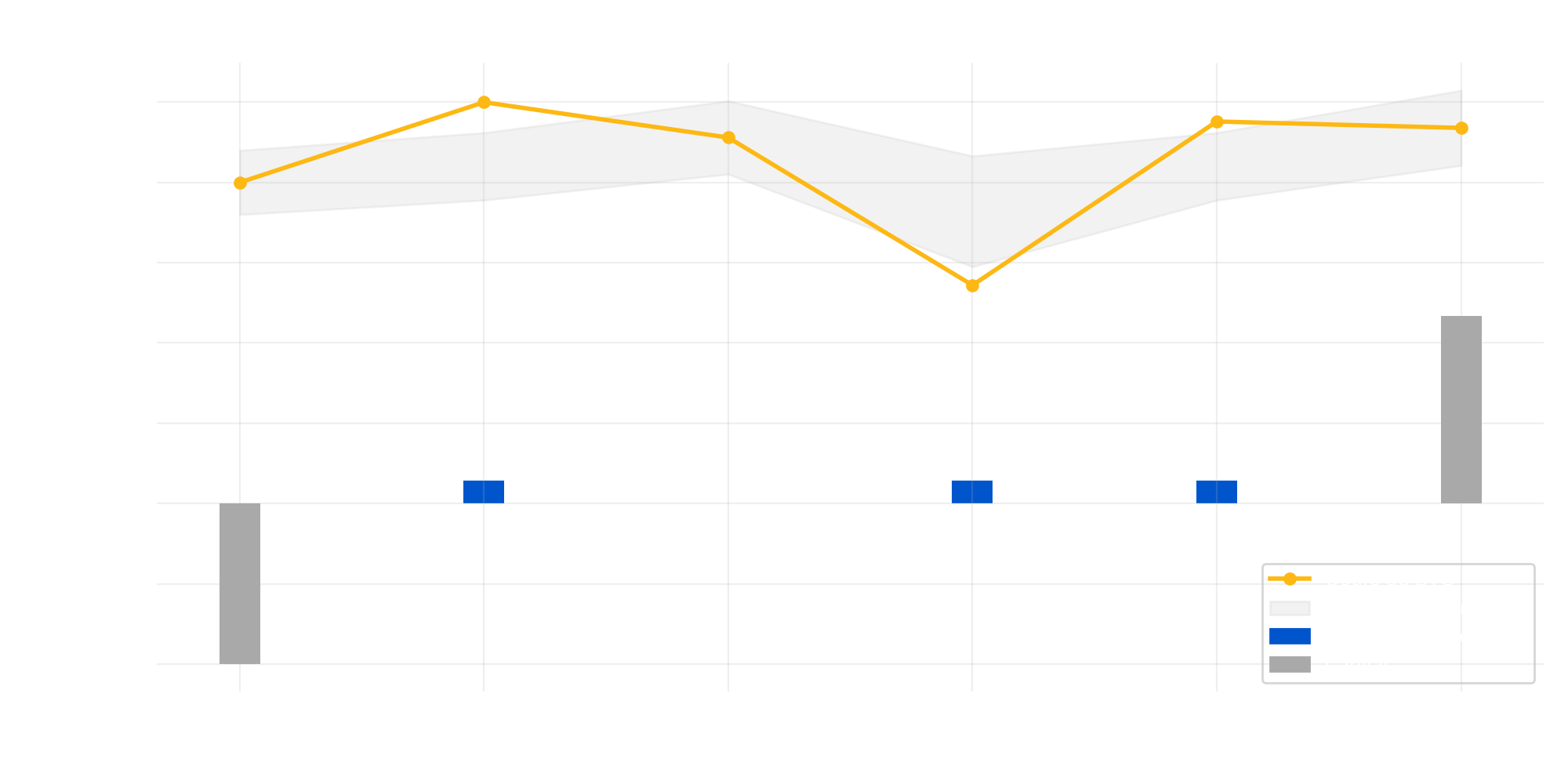

Exemple de stratégie Prime de Volatilité : Barrières Dynamiques sur Bitcoin (BTC)

La stratégie Prime de Volatilité repose sur l’exploitation d’un phénomène fréquent sur les marchés crypto : la surévaluation de la volatilité implicite par rapport à la volatilité réalisée. En vendant régulièrement des options lorsque le marché est nerveux, cette stratégie permet de générer une prime récurrente, tout en maintenant une maîtrise stricte du risque à l’aide de bornes définies à l’avance.

Chaque mois, deux barrières sont fixées autour du niveau initial de l’actif : une barrière haute et une barrière basse. Si le cours du Bitcoin franchit l’une de ces deux barrières à la date d’observation, un coupon est déclenché. En jouant sur les mouvements de marché brusques ou excessifs, la stratégie permet de valoriser la volatilité observée, qu’elle soit à la hausse ou à la baisse.

Cette approche est particulièrement pertinente sur les crypto-actifs, où la volatilité est structurellement élevée. Elle offre une alternative attractive aux stratégies directionnelles, en permettant de capter de la performance même dans des marchés agités ou incertains. L’investisseur reste toutefois exposé en cas de dérive extrême hors des bornes, ce qui implique une gestion rigoureuse des niveaux choisis.

Illustration des scénarios

Sous-jacent : Bitcoin (BTC)

Durée : 5 ans

Coupon : 2,2% mensuel si BTC franchit une des deux barrières (±15%)

Barrières d’observation : ±15% du niveau initial, observées chaque mois

Protection : Pas de remboursement automatique – exposition au sous-jacent à maturité

- BTC franchit une barrière chaque mois → coupon mensuel versé

- BTC reste dans les bornes plusieurs mois → pas de coupon ce mois-là

- À maturité, BTC est en forte baisse → perte potentielle en capital

Avantages

- Monétisation de la volatilité du marché crypto

- Coupons réguliers en cas de forte activité de marché

- Indépendance de la direction du marché

Inconvénients

- Pas de coupon si le marché reste stable

- Exposition au sous-jacent à maturité

- Risque accru si les barrières sont mal calibrées